Questa pagina cerca di riassumere in modo semplice le principali imposte e tasse presenti in Italia oggi... ma se fosse semplice non avrei dovuto scrivere questa pagina!

In questa pagina, dopo una breve introduzione vengono descritti i principali tributi e contributi ordinati per rilevanza (IRPEF, IVA, Contributi INPS, IRES, IRAP, IMU/TASI, ISOS, ...) e l'imposizione dovuta su alcuni eventi (vendita immobili, successioni, cessione quote, ...). Il paragrafo finale riporta un prospetto semplificativo che confronta la tassazione alle aziende in Italia con quella presente in Europa e negli Stati Uniti.

Per ragioni tecniche questo documento e' aggiornato il 1 Aprile.

Un minimo di terminologia di base e' necessaria... saltate questo capitolo se gia' la conoscete.

Cominciamo dalle Tasse: una tassa e' un pagamento dovuto allo Stato per ricevere un servizio; cosi' avviene anche per i Contributi. Infine le Imposte sono un pagamento dovuto allo Stato... e basta.

Gli importi e le percentuali vengono definiti per legge che tipicamente definiscono la base di calcolo (base imponibile) e l'aliquota che puo' essere fissa o a scaglioni. Sono diretti i tributi che colpiscono la ricchezza quando viene prodotta o percepita: Imposta sul reddito delle persone fisiche (IRPEF), Imposta sul reddito delle società (IRES), Imposta regionale sulle attività produttive (IRAP), Imposta sostitutiva sui redditi da capitale (ISOS), Imposta municipale propria (IMU), ... Sono indiretti i tributi quelle che colpiscono la ricchezza quando viene trasferita: Imposta sul valore aggiunto (IVA), Contributi integrativi, Imposta di registro, Accise (benzina, elettricita', ...), Imposta ipotecaria, Imposta catastale, Imposta di bollo, Imposta sulle pubblicita', Imposta sulle successioni e donazioni, Imposta sulle assicurazioni, Imposta sul consumo e di fabbricazione, Imposta sugli intrattenimenti, ...

Per ciascun tributo vi sono specifici metodi di calcolo che si basano su base imponibile, per competenza/per cassa, esenzioni, detrazioni, deduzioni, ... Ma una volta definito l'importo anche dal punto di vista del pagamento vi sono diverse tempistiche e modalita': immediata, annuale, trimestrale, mensile, anticipi, acconti, rateizzazioni, ...; F24, F23, bollettino postale, cartella esattoriale, sostituto d'imposta, reverse charge, ...

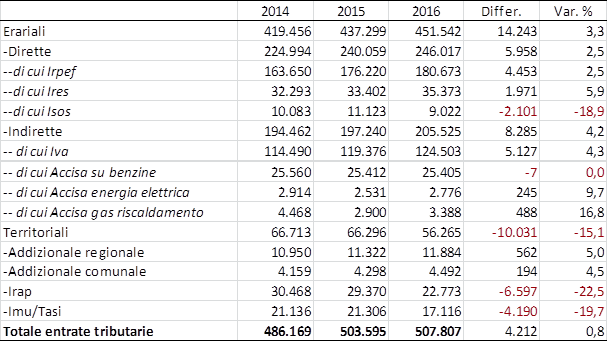

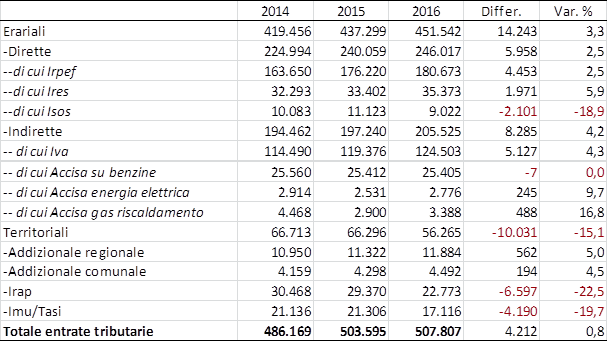

Dal punto di vista di gettito fiscale i tributi piu' significativi sono (nell'ordine): IRPEF (35%), IVA (25%), IRES (7%), Accisa sulla benzina (5%), IRAP (5%), IMU/TASI (3%), Addizionale regionale (2%), ISOS (2%); dal punto di vista contributivo le percentuali piu' significative sono per INPS (92%) ed INAIL (3%):

(Fonte: MEF)

Ci sarebbero altri termini da descrivere: soggetto passivo, soggetto attivo; persone fisiche, persone giurifiche; reddito, patrimonio; proporzionale, progressivo, ... ma la maggioranza sono entrate ormai nel vocabolario comune e quindi le considero conosciute (in pratica se le conosco io le conoscono tutti ;-)

L'IRPEF (imposta sul reddito delle persone fisiche) e' una delle imposte piu' importanti poiche' colpisce tutte le persone fisiche e fornisce circa un terzo del gettito fiscale italiano.

E' un'imposta diretta basata sul reddito e considera praticamente tutti i redditi (da lavoro dipendente, da lavoro autonomo, fondiari, ...) escludendo solo quelli per cui e' stata gia' corrisposta un'imposta sostitutiva (eg. cedolare secca sugli affitti, imposta sostitutiva ISOS, ...). Il calcolo e' progressivo sugli scaglioni di reddito (lordo) riportati in questa tabella:

| Reddito | Aliquota |

| da 0 a 15.000 | 23% |

| da 15.000 a 28.000 | 27% |

| da 28.000 a 55.000 | 38% |

| da 55.000 a 75.000 | 41% |

| oltre 75.000 | 43% |

Sono oneri deducibili dalla base imponibile diverse spese: spese mediche, contributi previdenziali ed assistenziali, l'abitazione principale, ...

Ai dipendenti l'IRPEF viene immediatamente dedotta dallo stipendio

dal datore di lavoro (sostituto d'imposta) che la deve immediatamente

versare (tipicamente il 16 del mese successivo) allo stato.

A dicembre viene poi calcolato il saldo finale.

Molti lavoratori autonomi sono invece soggetti alla ritenuta d'acconto

del 20%: anche questa deve essere direttamente all'erario

tipicamente entro il 16 del mese successivo.

In realta' la percentuale del 20% e' la piu' comune ma e' anche usato

il 23% e la base imponibile varia a secondo del tipo di prestazione

(dal 100%, per la maggior parte dei casi, al 20%).

Sulla stessa base dell'IRPEF si aggiungono le addizionali regionali e comunali. Ogni regione ed ogni comune ha facolta' di variarne gli importi ed eventuali esenzioni per fasce. Le addizionali regionali variano dal 0.9% al 1.4% mentre quelle comunali sono tipicamente pari allo 0.8% ma le variazioni sono moltissime.

L'IVA (imposta sul valore aggiunto) e' un'imposta indiretta applicata su ogni scambio di beni o servizi. La percentuale in vigore e' del 22% ma vi sono alcuni prodotti che utilizzano una percentuale ridotta: 10% (eg. acquisto immobili da imprese, alcuni prodotti alimentari), 5% (eg. prestazioni sociali o sanitarie di cooperative) e 4% (eg. generi di prima necessita', editoria). Dal punto di vista di gettito e' la seconda imposta e la prima tra quelle indirette.

L'IVA viene pagata acquistando un qualsiasi bene perche' e' contenuta nel prezzo finale.

Le aziende versano all'erario ogni mese la differenza tra l'IVA delle vendite e quella degli acquisti

escludendo gli acquisti con IVA indetraibile.

Gli acquisti o vendite con l'estero generalmente non sono imponibili IVA.

Le aziende versano l'IVA in corrispondenza all'emissione della fattura e non del pagamento da parte del cliente. Per chi riceve pagamenti in ritardo questo comporta un ulteriore problema finanziario.

I contributi agli enti previdenziale sono fondamentali anche perche' si tratta del costo piu' alto sostenuto dagli italiani... Tra i diversi enti previdenziali e' sicuramente l'INPS quello di maggior rilevanza perche' raccoglie la percentuale piu' elevata di contributi (oltre il 90%) ed eroga la pensione e la mutua alla maggioranza degli italiani.

Le aliquote dipendono da molteplici fattori (tipologia di attivita',

tipologia azienda, ...) e prevedono una quota in carico all'azienda (eg. 27.63%)

ed una quota in carico al dipendente (eg. 9.19%).

Di minore entita' sono i contributi devoluti per l'INAIL (eg. 0.5%) e per gli altri fondi obbligatori.

Importante e' anche la gestione separata, sempre gestita dall'INPS,

che e' applicata ai lavoratori autonomi.

In questo caso l'aliquota e' del 25.72% per i titolari

di partita IVA e del 29% per gli altri lavoratori.

Gli artigiani o commercianti hanno un'altra gestione

con altre aliquote.

L'IRES (imposta sul reddito delle societa') viene calcolata sugli utili della societa' ed ha un'aliquota fissa del 27.5% sul bilancio da redarre nel 2017.

E' applicata alle societa' di capitali, alle societa' cooperative, alle assicurazioni, ...

L'IRAP (imposta regionale sulle attività produttive) viene calcolata sul fatturato della societa' o per essere piu' precisi sulla Produzione Netta ed ha un'aliquota del 3.9%.

Poiche' la base imponibile e' molto piu' alta dell'utile aziendale (ad esempio non sono dedotti i costi dei dipendenti) il gettito ottenuto e' vicino a quello dell'IRES nonostante l'aliquota piu' bassa.

L'ISOS (imposta sostitutiva sui redditi da capitale) viene calcolata sui proventi finanziari (eg. dividendi o le plusvalenze di azioni, obbligazioni). L'aliquota e' del 26%, con l'eccezione delle obbligazioni in titoli di stato in cui l'aliquota e' del 12.5%.

Per la distribuzione degli utili delle societa' la tassazione e' differente nel caso in cui siano presenti quote qualificate come descritto nel sucessivo capitolo sulla cessione di quote.

L'IMU (imposta municipale propria) viene calcolata sul valore degli immobili posseduti (ricavato mediante moltiplicatori sulla rendita catastale). L'abitazione principale e' esente. E' versata ai comuni in due rate (16 giugno e 16 dicembre) ma in realta' anche lo stato ne percepisce una parte per certe categorie di immobili.

Assieme all'IMU e' necessario ricordare anche la TASI (tributo per i servizi indivisibili), pagata sia dai proprietari che dagli utilizzatori, e la TARI (tassa sui rifiuti), pagata dai soli utilizzatori dell'immobile.

A dispetto del nome... l'imposta di registro a volte e' una tassa ed altre volte e' un'imposta.

Quando un atto va registrato presso l'Agenzia delle Entrate

il contribuente versa una somma che tecnicamente, se non dipende dal valore del bene/servizio,

e' una tassa di registrazione altrimenti e' un'imposta.

Gli atti che e' obbligatorio registrare sono molteplici:

locazione ed affitto, vendita immobili, operazioni societarie, vendita auto/moto/imbarcazioni, ...

Per alcuni atti e' necessario rivolgersi ad un notaio (eg. vendita alloggio),

altri atti vanno registrati a carico dei contraenti (eg. locazione),

infine per alcuni atti la registrazione non e' obbligatoria ma facoltativa (eg. compromesso di vendita).

Le aliquote sono molto variabili e dipendono da molti fattori.

Ad esempio nel caso di vendita di un immobile tra privati l'imposta di registro

e' del 9% sul valore dell'atto (che deve essere congruo con il valore catastale) ma si riduce al 2% per la prima casa.

L'imposta catastale ed ipotecaria, sempre in caso di vendita tra privati, sono fisse.

Nel caso di veicoli l'imposta si chiama IPT (imposta provinciale di trascrizione), va effettuata

al PRA (Pubblico Registro Automobilistico),

gli importi sono definiti per legge ed ogni provincia puo' variarli fino ad un massimo del 30%

(cosa che hanno fatto la maggioranza delle province).

Per la successione sono previste franchigie molto alte per i parenti piu' prossimi (eg. fino a 1.000.000 per coniuge e figli) ed aliquote crescenti: 4% (coniuge e figli), 6% (fratelli e le sorelle con franchigia e senza franchigia fino al 4o grado), 8% per tutti gli altri.

Per gli eventuali immobili vanno pagate le imposte come con una normale compravendita. Il valore catastale viene calcolato moltiplicando la rendita catastale rivalutata del 5%. L’imposta ipotecaria e' del 2%.

La cessione di quote di una SPA o di una SRL comporta il pagamento di un'imposta se vi e' stata una plusvalenza. Al contrario se con la vendita vi e' stata una minusvalenza generalmente non si ha diritto ad alcuna detrazione.

La modalita' di pagamento e di calcolo dell'imposta dipende dal tipo di partecipazione se qualificata (percentuale di voto >2% o capitale >5% se quotate, voto >20% o capitale >25% se non quotate) o meno.

Se viene ceduta una partecipazione non qualificata e' tassata con imposta sostitutiva del 26%. L'imposta puo' essere versata dal contribuente compilando il quadro RT del modello Unico (IRPEF) oppure dalla Sim che gestisce il portafoglio di azioni.

Se viene ceduta una partecipazione qualificata e' tassata per il 49,72% sommandosi agli altri redditi dell'IRPEF (quindi al massimo al 21% circa).

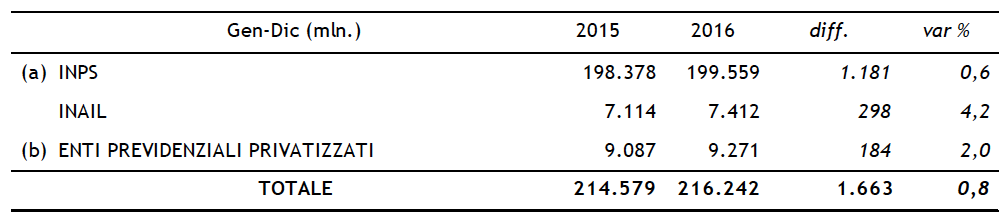

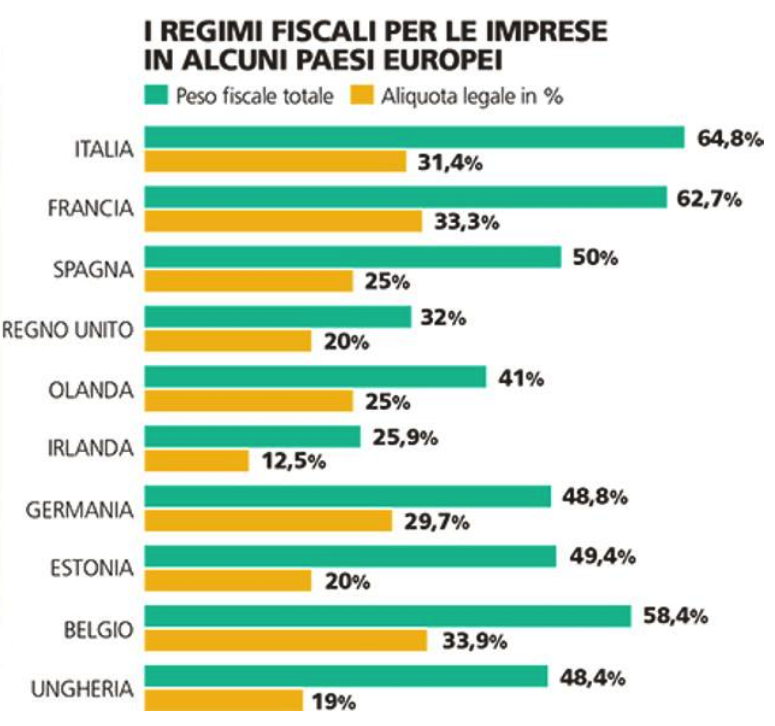

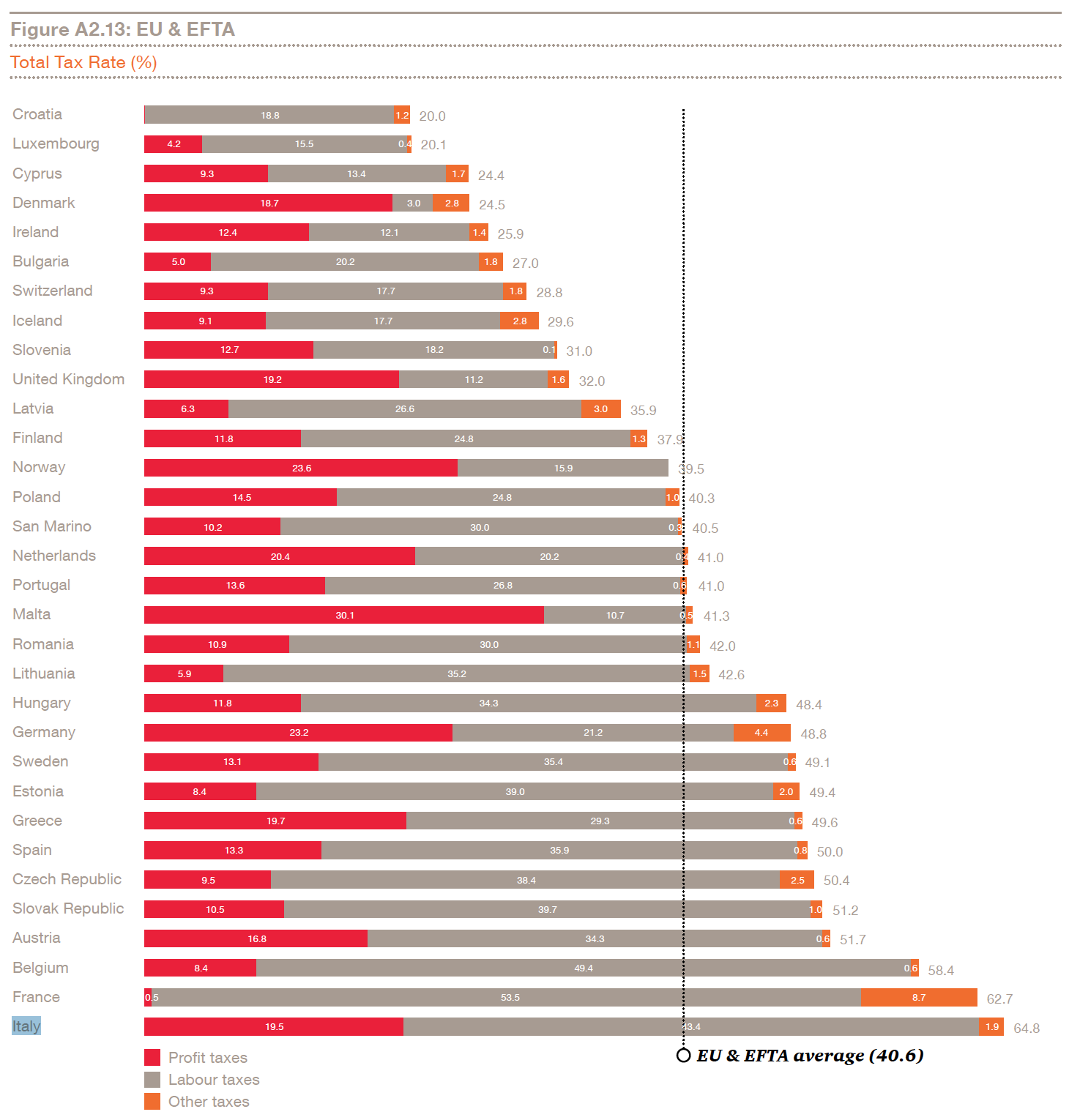

Poiche' abbiamo visto i principali tributi sostenuti dalle aziende e' ora significativo il confronto tra le tassazioni presenti negli altri stati. Sopratutto per quanto riguarda le aziende. Infatti gli individui hanno forti legami con il territorio mentre una multinazionale che vuole aprire un filiale in europa deve solo scegliere il paese migliore.

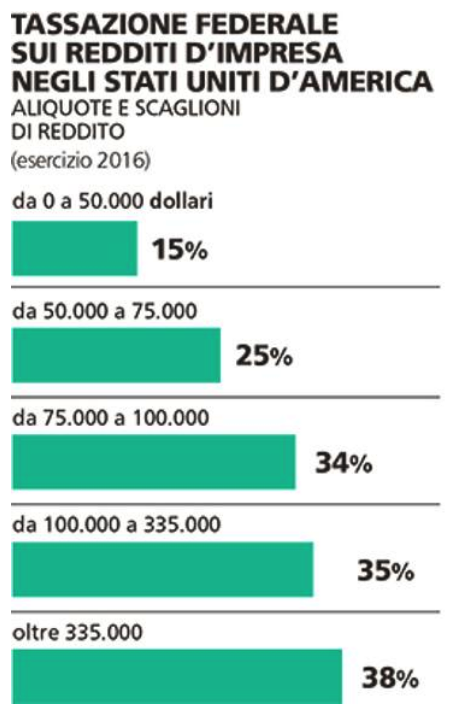

L'aliquota legale per le aziende in Italia, composta dalle imposte sul reddito, e' del 31.4% (IRES+IRAP) ma in realta' l'onere fiscale totale e' molto piu' alto. Questi prospetti mostrano le differenze tra alcuni paesi europei ed il regime vigente negli USA:

|

|

(Fonti: varie)

(Fonte: PriceWaterhouseCoopers)

L'argomento trattato in questo documento e' molto complesso e non lo conosco: perdonerete eventuali errori ed imprecisioni.

Nella redazione del documento e' stato scelto di riferirsi al solo anno corrente.

I cambiamenti effettuati ogni anno sono notevoli, tipicamente vengono

indicati dalla legge finanziara che e' approvata entro la fine dell'anno

e chiarita dalle disposizioni operative dei mesi seguenti.

Per questo la data di riferimento e' il 1 Aprile... e non e' uno scherzo!

Ad esempio l'IRES da versare nel 2017 e' il 27.5%

ma la legge finanziaria ha gia' stabilito che per gli utili ottenuti nel 2017

e da considerare nel calcolo delle tasse del 2018 sara' del 24%...

nel documento e' stata riportata una sola aliquota: quella che si versa nel 2017.

La maggioranza prospetti ed i grafici delle imposte raccolte sono reali

e raccolti dalle fonti piu' ufficiali possibili: si tratta quindi dei dati a consuntivo

del 2016.

Questo documento e' obsoleto... fate riferimento alla nuova versione!

Titolo: Imposte e Tasse

Livello: Base

Data:

1 Aprile 2017

Versione: 1.0.1 - 1 Aprile 2017

Autore: mail [AT] meo.bogliolo.name